重點摘要

上週聯準會一如市場降息1碼,但會後聲明釋放鷹派訊息,令市場降息預期大幅降溫,美國長債殖利率因而走升,導致美、歐、日股承壓。不過,11月美國PCE數遽低於預期,緩解市場對政策利率走勢的擔憂,美股跌幅收斂。累計上週,美國10年期美債殖利率上揚13個基點至4.52%,加上英國與日本央行暫停升息,令美元進步走升。展望未來,富達全球優質債券團隊認為,聯準會聲明稿較市場預期鷹派,顯示其對明年通膨升溫風險更為確定。加上歐洲和英國因其經濟成長較低,此可能使歐洲央行與英國央行採取更為鴿派的立場,因此在已開發市場的政策路徑分歧下,我們建議採取全球靈活配置以增加收益率,相對看好歐洲信用債券之表現。

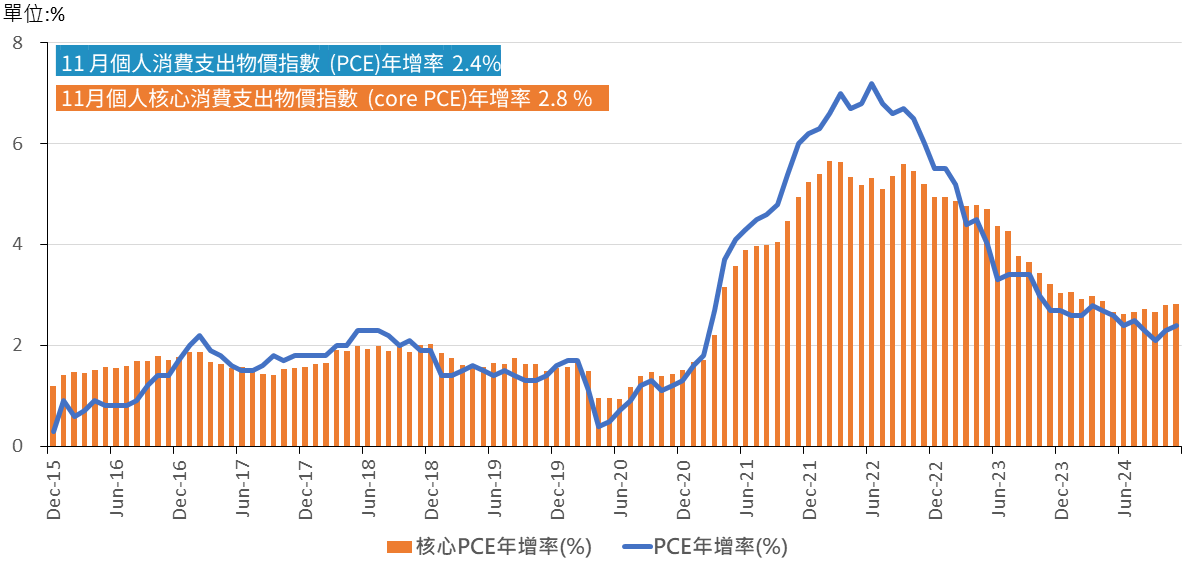

經濟焦點:美國11月核心PCE年增率略揚,市場預期聯準會明年1月將暫停降息

美國11月個人消費支出物價指數(PCE)年增率自2.3%升至2.4%,低於預期,但為今年7月以來最高,月增率0.1%;聯準會較關注的核心PCE年增率持平於2.8%,雖低於市場預期,但亦維持在7個月高點。此外,11月個人消費支出月增率 0.4%與前值相同,11 月薪資成長 0.6%,創今年 3 月以來最大增幅,顯見目前美國消費仍具韌性,核心通膨要回落到聯準會 2% 目標區仍需一段時間。

展望2025年,美國通膨將受川普政策所牽動,我們預估若對中國進口商品完全加徵50-60%關稅,且對其他國家亦加徵10%關稅,並將關稅完全轉嫁給消費者情況下,將推升PCE走勢,惟實際狀況仍有待關稅政策落實程度有所不同。根據目前芝加哥交易所利率期貨預估,聯準會2025年1月暫停降息之機率達91.4%,降息1碼之機率僅8.6%。

美國11月個人消費支出物價指數(PCE)年增率略升至2.4%

資料來源:Bloomberg, 富達投信整理,資料截至2024.12.23

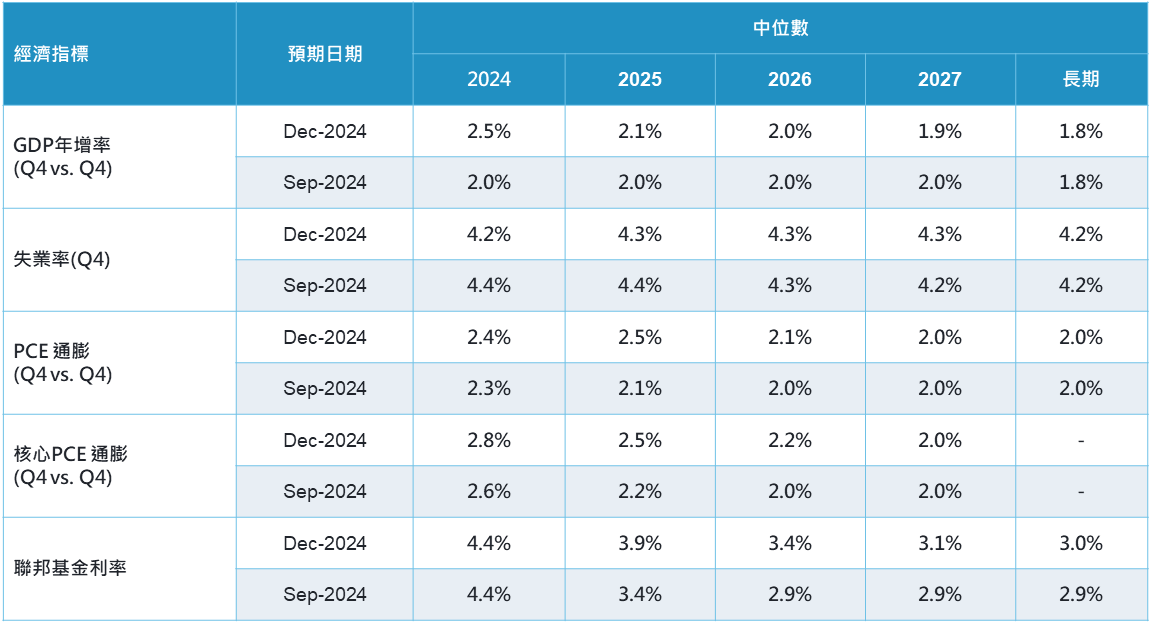

市場焦點:聯準會如預期降息1碼,但暗示未來放慢或暫停降息步伐

聯準會一如市場預期降息1碼,將基準利率從4.5%-4.75% 區間降至 4.25%-4.50%,會後聲明包含五大重點,(1)延後通膨達標時間:鑑於通膨仍存在一定黏性,聯準會上調2025年核心個人消費支出物價指數(PCE) 預估至2.5%,2027年才達到2%的目標 (2) 強調就業風險減弱:就業方面,勞動市場下行風險已經減弱,但仍在緩步降溫(3)維持經濟成長韌性:2025年GDP預估由2.0%上修至2.1%,2026年維持2.0%(4)調降明年降息預期:最新點狀圖顯示聯準會預計2025年基準利率將降至3.9%,亦即將再降息2碼,2026年利率預估降至3.4%(5)貨幣政策轉向謹慎:目前政策利率已開始朝更中性的方向靠近,這是降息態度需謹慎原因之一。

聯準會對美國經濟展望最新預估表

資料來源:Bloomberg,聯準會,富達投信整理,資料截至2024.12.19

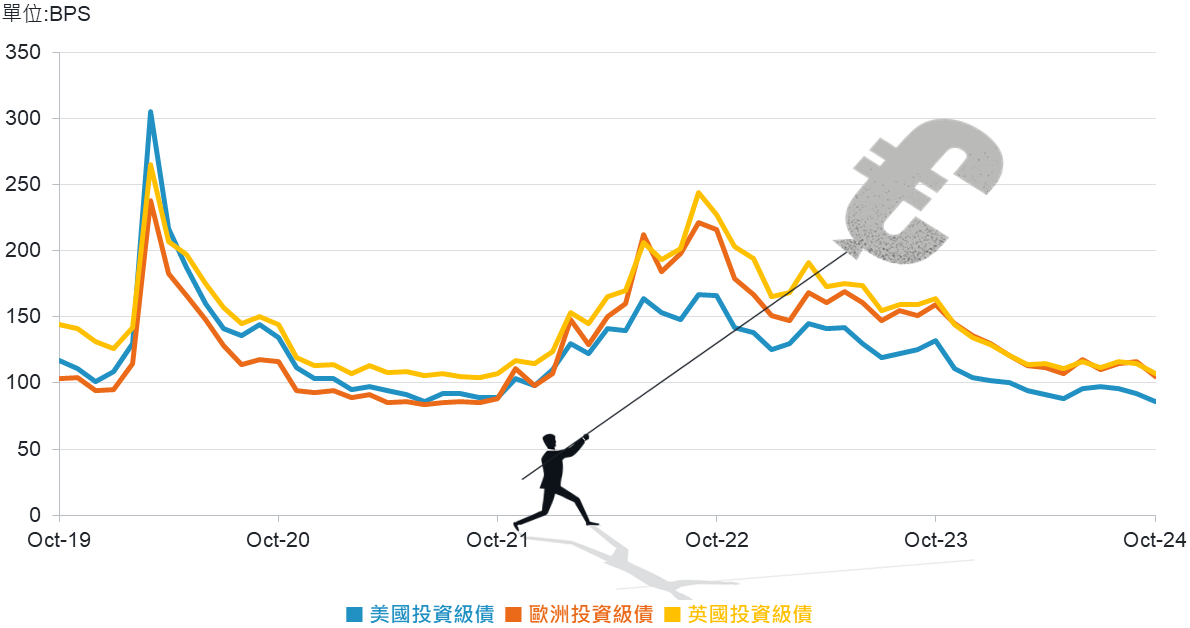

富達觀點:預估聯準會降息轉向審慎,建議採取全球靈活配置以增加收益率

- 富達國際宏觀與戰略資產團隊:聯準會強調目前政策利率更接近中性利率,且從點陣圖2025年之降息幅度預估從4碼降為2碼,可看出聯準會認為謹慎作法是合理的;此外,川普上任並開始實施其關稅、稅收、削減支出和潛在驅逐非法移民計劃時,經濟前景可能增添不確定性。我們將密切關注通膨回溫(Reflation-目前為富達之基本情境),及停滯性通膨(Stagflation)之風險,預估聯準會降息轉向審慎。

- 富達全球優質債券團隊:聯準會聲明稿較市場預期鷹派,顯示其對明年通膨升溫風險更為確定。目前對美元存續期間維持較為保守之看法不變;歐洲和英國因其經濟成長較低,此可能使歐洲央 行與英國央行採取更為鴿派的立場,因此在已開發市場的政策路徑分歧下,我們建議採取全球靈活配置以增加收益率,相對看好歐洲信用債券之表現。

歐洲投資級債比美國便宜利差(OAS)

Source: Fidelity International, 20 Dec 2024.

SITE-MKT-EXMP 2412-443