重點摘要

美國9月就業表現優於市場預期,強化經濟實現軟著陸信心,激勵美股表現,道瓊指數再寫歷史新高;利率期貨市場對於聯準會於11月降息2碼之機率預期已降為0,美國十年期公債殖利率走揚逾20bps,壓抑各類債券指數表現。另一方面,上週中東局勢升溫,使日股出現震盪,加上美國碼頭工人同意暫停罷工,嚴重打擊日本航運股表現,終場下跌做收。儘管近期市場波動,但日央第3季短觀調查顯示,日本大型製造業及非製造業信心仍屬穩固,且內需相關產業信心也明顯提高,未來日本經濟前景值得期待。展望後市,我們認為當前受地緣政治擾動及企業獲利表現不明朗的情況下,對股票配置相對謹慎;信用債方面,雖然殖利率仍相對具吸引力,但利差已大幅縮窄,我們因此持中性審慎態度;另外,由於股債相關性以重返負相關,加上聯準會可能迅速調整貨幣政策,我們提高政府公債評等至中性。

經濟焦點:美國9月就業市場表現強韌,降低經濟衰退疑慮

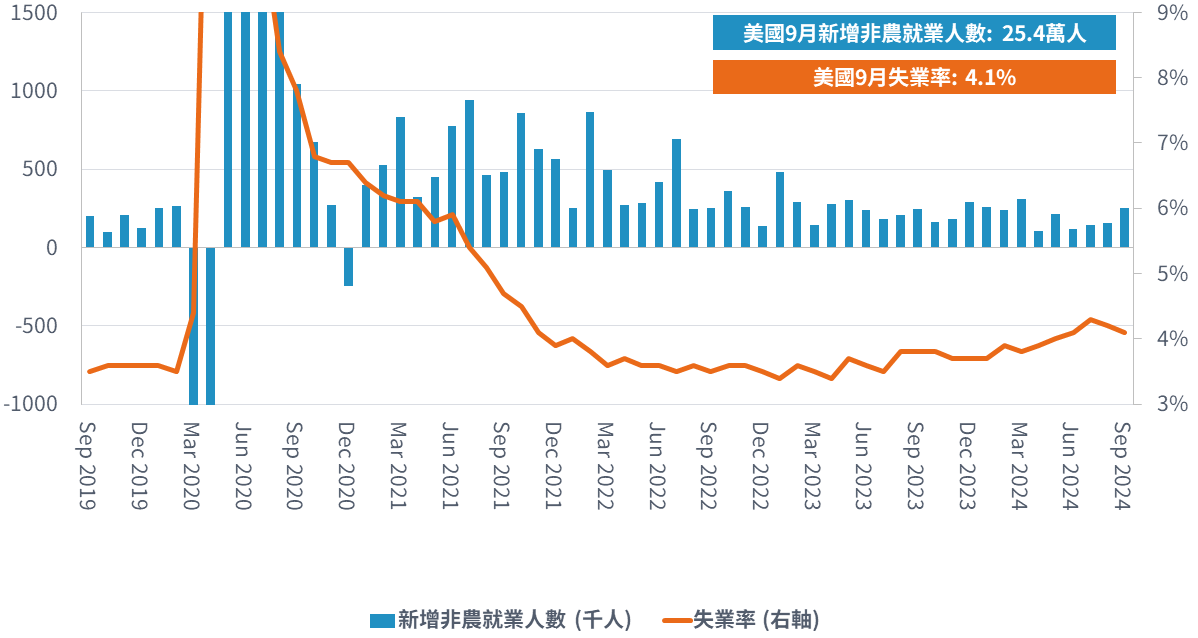

美國9月新增非農就業人數25.4萬人,高於預期15萬人且為過去6個月最大增幅,前值則上修至15.9萬人;勞動參與率維持62.7%不變,但失業率意外下滑至4.1%,且就業不足率下滑至7.7%,顯示全職人數增加;強韌的數據表現消弭投資人對就業市場可能出現惡化的擔憂,期貨市場降低聯準會於11月降息2碼的可能,降息1碼機率達97.4%。另一方面,平均薪資成長年增4%,高於市場預期及前值,預料將有助於支撐美國消費表現。

若觀察細項,主要貢獻來源仍為私部門,新增22.3萬人,公部門新增人數3.1萬人,較8月減少;私部門中,以服務業的教育與健康護理和休閒服務業新增人數最多,分別為8.1萬人和7.8萬人;主要負貢獻來源包含運輸及倉儲業和製造業,其餘則無明顯惡化產業。

美國9月新增非農就業人數25.4萬人,失業率再下滑至4.1%

資料來源:彭博、富達投信整理,2024.10.04

市場焦點:日本央行第3季短觀調查顯示企業信心穩固

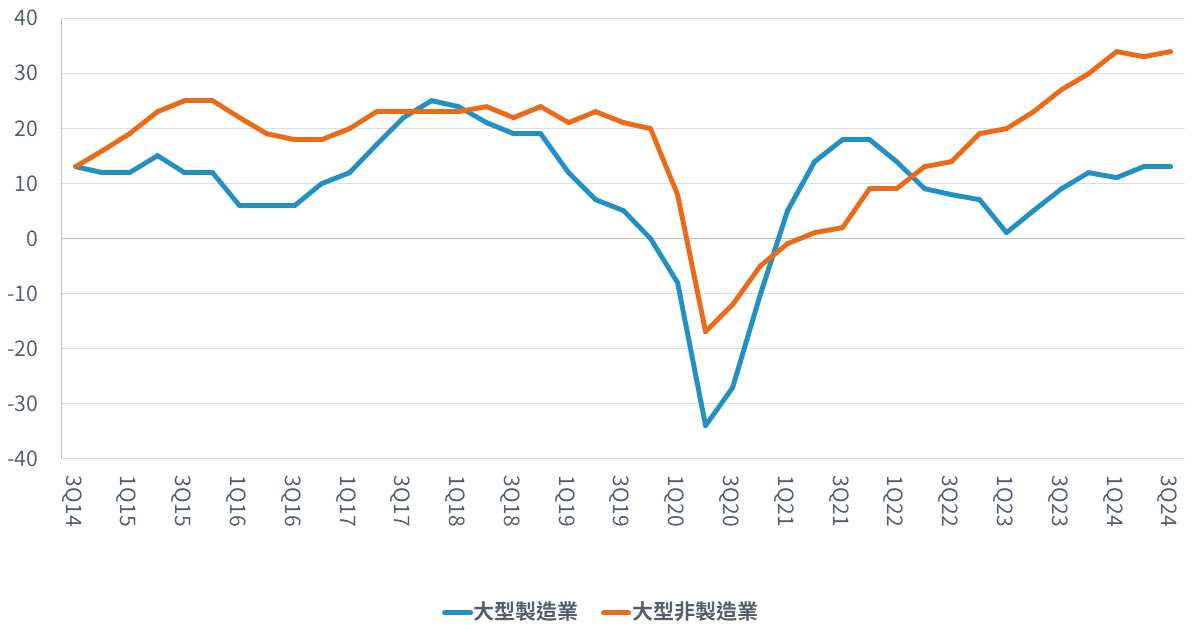

日本央行第三季短觀調查中,大型製造業信心指數維持於13,大型非製造業則再提升至34,是自1991年來最高水位,而中小型企業信心也較前值升高,顯示日本企業對經濟前景仍持正向態度。需求方面,大型製造業在國內外需求信心皆較前值升高,大型非製造業也重返正值。值得注意的是,大型製造業積極提高資本支出至年增18.8%。

若觀察個別產業,內需相關的零售業信心明顯升高,其餘如營建和電機產業同樣攀升,惟汽車製造業信心雖正向但再度滑落。受貨幣政策影響,今年下半年日圓有較大幅度波動,日本企業認為今年平均1美元兌145.15日圓,較6月預估值弱勢。通膨預測並未調整,預期溫和成長,且持續朝日本央行目標前進。

日本第3季大型製造業及非製造業信心指數維持正向

資料來源:日本央行、富達投信整理,2024.10.02。信心指數為企業回答正向比例扣出負向比例之差。

富達10月多重資產投資觀點

股票維持中性: 隨著美國總統大選接近,以及經濟和企業獲利前景不明朗的情況下,我們不認為現在是提高對股票曝險的好時機,而且目前股票評價面也處在相對過去較高水位,因此整體來說,我們對該資產類別維持中性態度,並等待較佳的時機進場布局。

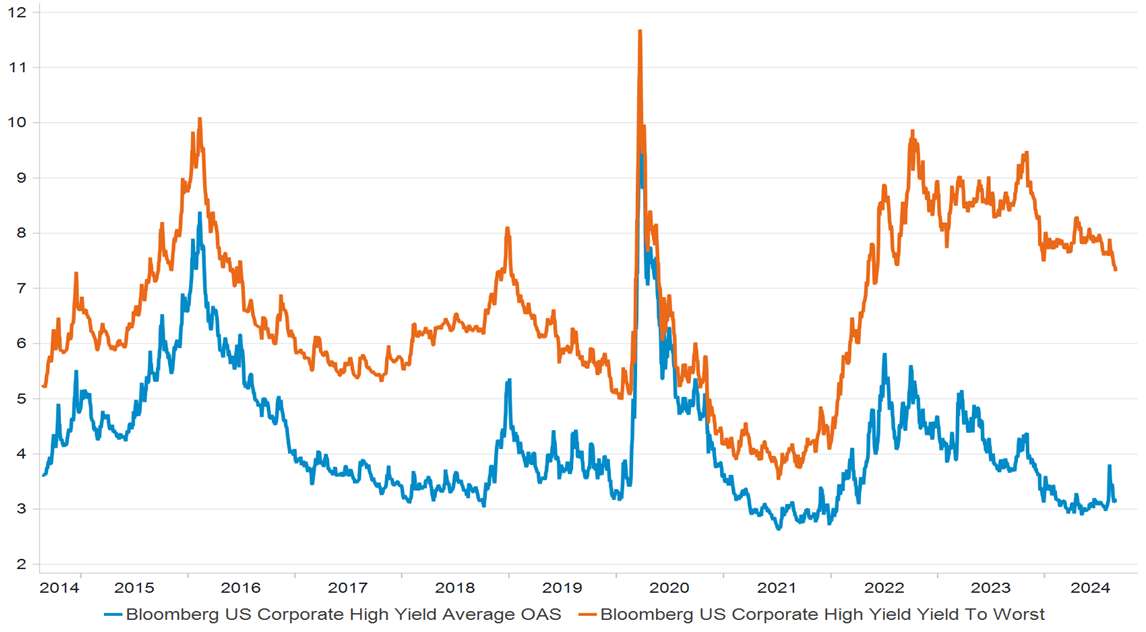

信用債維持中性: 目前信用債殖利率雖在下滑,但仍處在相當具吸引力的水位,且基本面強韌並未顯著惡化,惟利差已大幅收斂,因此將謹慎挑選進行配置,目前維持中性評等。

政府公債轉為中性: 聯準會於9月降息2碼為一強烈訊號,顯示降息步伐可能迅速調整,加上股債相關性重返負相關,我們認為持有公債部位已變得相對有利,整體態度調升至中性,惟因為財政風險,我們對長天期公債較為審慎。

信用利差十分緊縮

Source: Fidelity International, Bloomberg, August 2024.

SITE-MKT-EXMP 2410-329