重點摘要

上週聯準會如預期啟動降息循環,且一次降息2碼,展現支持經濟成長的決心。儘管市場起初反應較溫和,最終美國主要指數仍創下歷史新高。其他主要央行則展現政策耐心,英國與日本央行維持利率不變。雖然英國整體通膨年增率維持不變,但服務性通膨略為上升。日本方面,考量經濟不確定性,日本銀行並未進一步升息,態度同樣較為謹慎。美國十年期公債殖利率小幅上揚至3.74%,但公司債利差再度縮窄,公司債走揚。展望後市,隨著歐美央行陸續啟動降息循環,股債相關性有望進一步下滑,投資人不妨重新思考透過建立債券部位,分散風險。

經濟焦點:美國聯準會降息2碼,提振市場信心

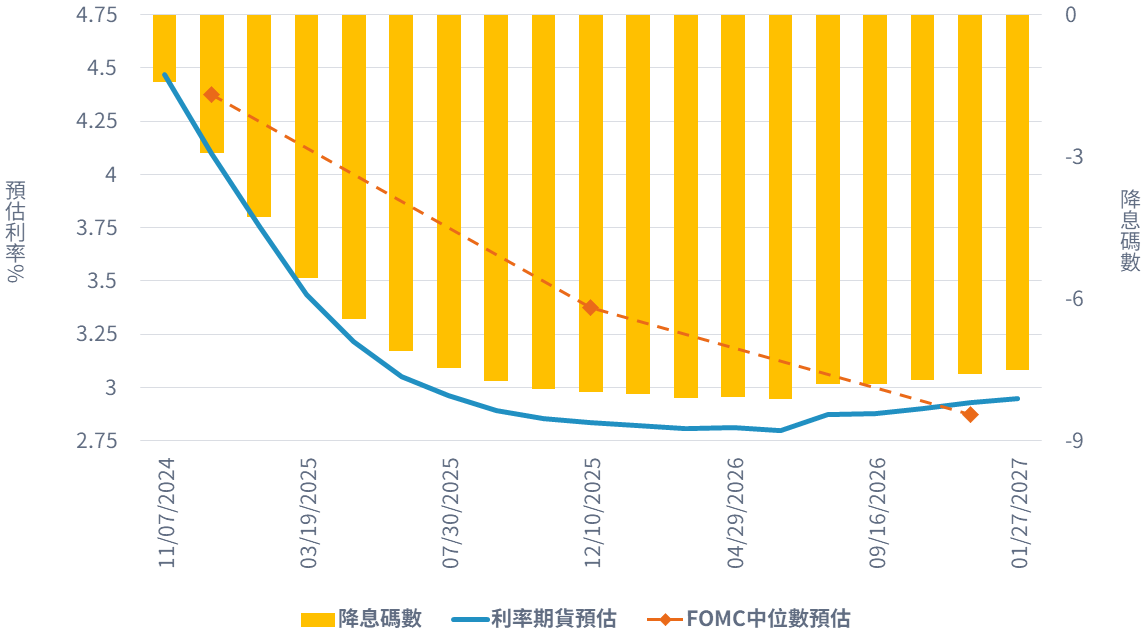

聯準會本次擴大降息幅度至2碼,表明對經濟活動的支持以及過去抗通膨的成果。在經濟展望中,聯準會下修對今明兩年的通膨預期,並預估在2026年通膨年增率降低到長期目標2%。另外,本次經濟展望亦上修失業率預期,2024-25年失業率均上修到4.4%,成為降息2碼的關鍵因素。

儘管就業市場出現雜音,但聯準會對經濟軟著陸的情境仍具信心,預期經濟年增長仍維持2.0%,同時加速降息路徑,更有助提振市場信心。聯準會在會後聲明表示,未來降息速度將依經濟成長決定,不過市場仍期待降息進程加速。目前期貨市場預期,明年底,基準利率將降至2.75%-3.0%的低利率區間。

市場預期聯準會2025年將積極降息

資料來源: 富達投信、彭博,資料截至:2024.09.20

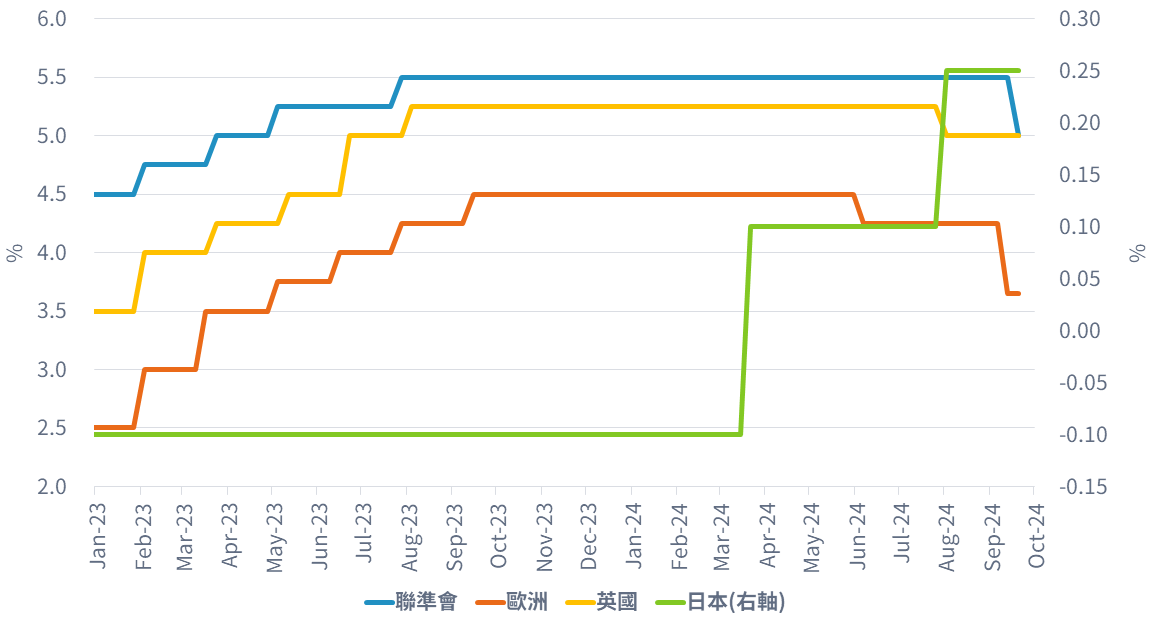

市場焦點:英國、日本央行維持利率不變

除了聯準會,上週日本與英國也召開利率決策會議,兩國央行均維持利率不變。英國央行示警,在通膨壓力進一步消退之前,不會急於放鬆貨幣政策,而日本央行官員也一致保持政策利率不變,其會後聲明很大程度上重申謹慎立場,由於考量當前國內外經濟前景的不確定性。

日本上週公佈8月核心通膨年增率,年增2.8%,物價連續4個月上揚,有利央行持續推動利率正常化。值得注意的是,日本央行提及對外匯與金融市場發展對國內經濟的影響,除了日本通膨動態,外匯發展也將受到市場密切關注。

英國、日本央行維持利率決策不變

資料來源: 富達投信、彭博,資料截至:2024.09.20

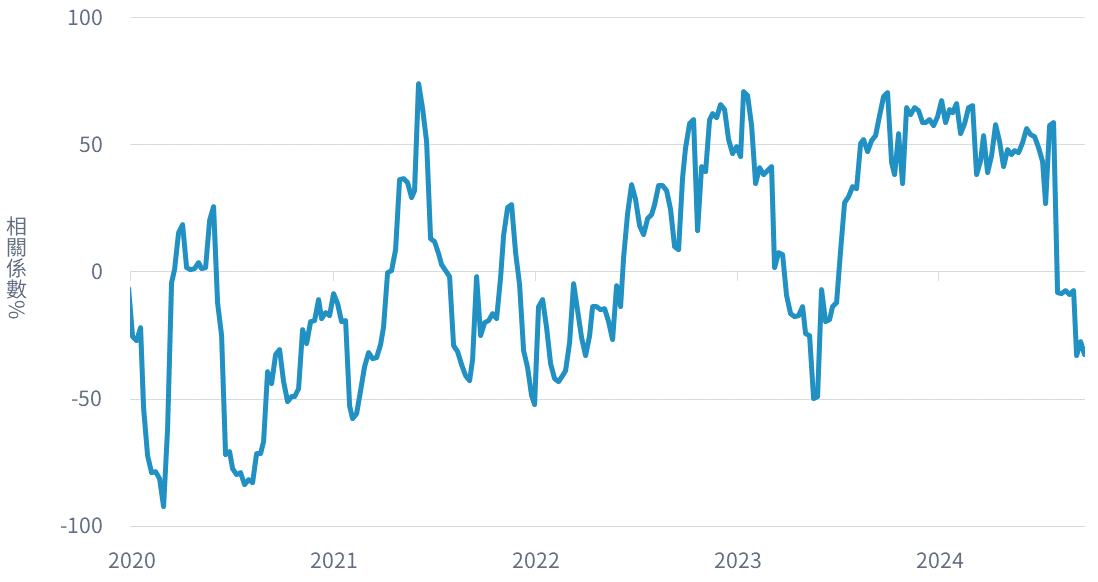

富達觀點:股債相關性下降,透過債券建立避險部位

債券再度成為避險工具:觀察經濟數據走弱,聯準會可能加速降息進程,聯準會對經濟成長關注度上升,使得債券與股票的相關性正常化,達到負相關,債券再度成為投資組合中的避險工具。

留意長債已反映降息預期:儘管相對股市,債券具備分散風險的功能,但投資人仍須留意債市本身風險。其中,存續期間較長的債券恐面臨較大波動,由於期限溢價(term premium)較緊縮且市場已大致反映降息預期。對於美國長天期公債,富達多重資產團隊目前保持減碼立場。

美國股債市相關性正常化,重回負相關區間

資料來源:富達國際、彭博,資料截至:2024.09.20。股市指數採MSCI美國指數 (總報酬 ),債市指數採彭博美國公債總報酬指數,相關係數係以3個月滾動計算,週報酬。

SITE-MKT-EXMP 2409-315